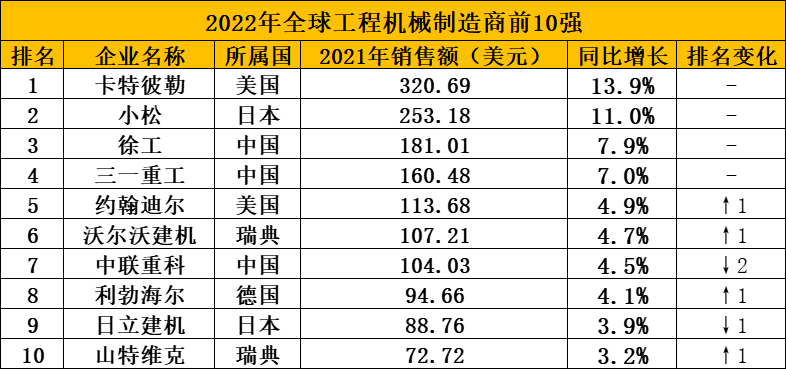

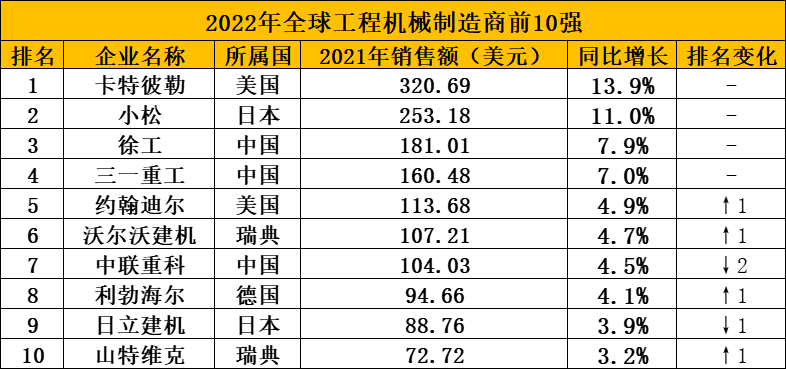

2022年6月4日,英国KHL集团最新的全球工程机械制造商50强排行榜——2022 Yellow Table发布,前50强企业销售额疫情后反弹,达到了创纪录的2,327亿美元,同比增长20.8%。其中,上榜的中国企业依旧是10家企业,但位次和上榜企业皆有变化,徐工、三一重工依旧位居三、四位,中联重科下滑两位至第七。

中国市场微降,北美、欧洲市场增长强劲

2021年,全球工程机械市场迎来2020年疫情后的反弹,共销售了大约120万台工程机械设备,销售台量较之2020年上涨了9%,创造史上最高纪录。其中,中国市场的销售呈微弱下降,但全球其它主要市场,如欧洲和北美全部增长喜人,也动了欧美企业销售额的增长。

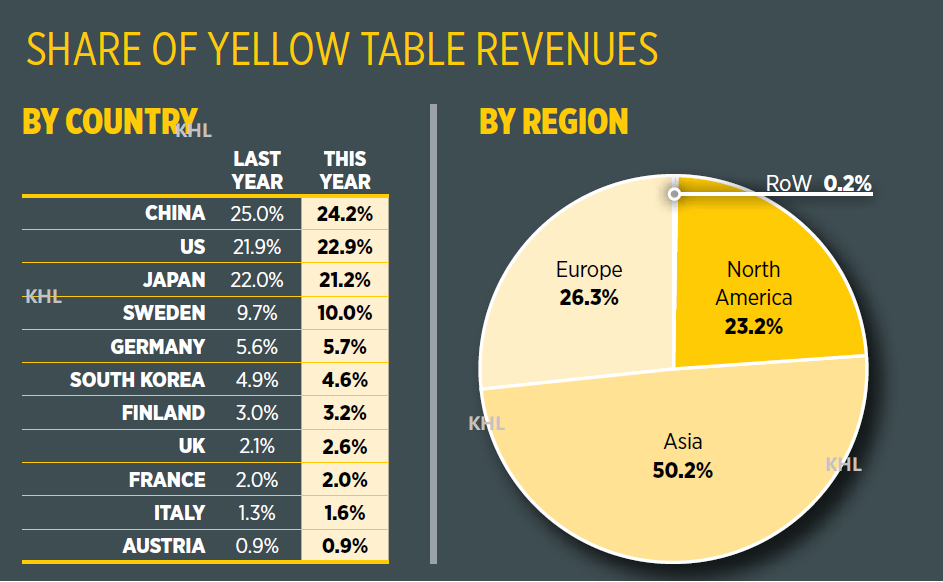

在50强企业总销售额中,亚洲企业销售额占比由去年的52.1%下降至50.2%。其中,中国企业销售额占比有所减少,从25%下滑至24.2%。其它国家的主机生产企业已从疫情影响下恢复,实现了更多的增长:北美喜获从22.3%至23.2%的增长,欧洲由去年的25.2%上升至26.3%

前10强格局生变,头部企业领跑增长

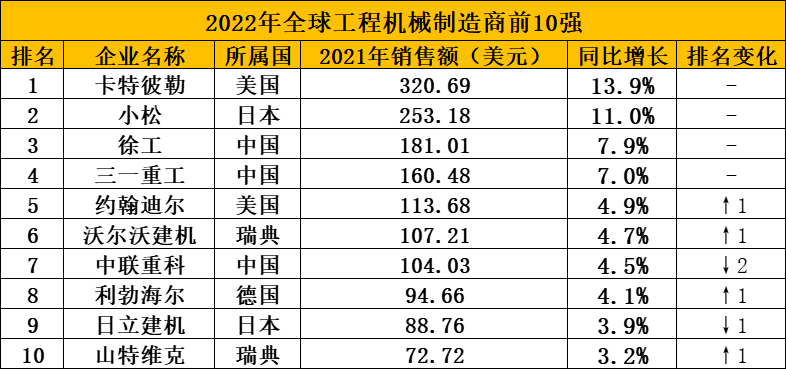

前10强格局中,前四位位次不变,卡特彼勒和小松稳居一二位,且增幅领跑整个榜单,徐工与三一在三四位站稳脚跟,增幅也位居前列。

其中,受益于北美和欧洲市场的增长,卡特彼勒以320.69亿美元(2020年248.24亿美元)销售额稳居行业第1,增长达13.9%;而排名第2的小松发展类似,其销售额由199.95亿美金升至253.18亿美元,同比增长11%。仅前两家主机制造企业的创纪录增长就达126亿美元。从某种方面解释了今年榜单拉升20.8%的原因。

小松市场份额为10.9%。这家日本企业成立已有101年历史,凭借“绝对优势工程”策略,即不仅要与竞争产品形成差异化,更要研发出领先对手数年的突出特征,从09年开始便跃居全球前三甲。

卡特彼勒(CAT)蝉联第一,市场份额为13.8%。上世纪70年代,这家全球最大工程机械生产商在北京成立销售办公室。94年在徐州建设第一家工厂,也是卡特彼勒全球唯一一家可以提供全序列挖掘机的工厂。目前,在华已拥有约20家制造工厂、2个研发中心、2个物流和零部件中心。

徐工和三一从去年进位第三、第四,今年分别再次以181.01亿美元、160.48亿美元的成绩,在原位站稳脚跟。目前看来,与后位的企业已经有了较大差距。

三一重工是由三一集团于94年创建的,挖掘机销量已连续11年蝉联国内第一,去年市占率首次超过30%,保有量近40万台,是中国市场保有量最多的品牌。连续两年拿下全球销量冠军,超过卡特彼勒、久保田等品牌。

约翰迪尔以销售额113.68亿美元上升至第5,沃尔沃建机以107.21亿美元上升至第6位,两家企业皆上升1位。而中联重科则下滑两位至第7,五六七位的企业在销售额上原本就相差不大,增幅较多者按次递补。

利勃海尔上升至第8位,日立下降至第9位。山特维克是新跻身前10的企业,主要因素在于2021年企业收购了14项业务,在整体销售额上有所提升。

值得一提的是,斗山工程机械(去年排行第10位)因被现代重工收购,合并为现代斗山工程机械,位列第19位。但斗山山猫作为现代斗山工程机械的一部分,保持独立运营,其销售并不包含于现代斗山工程机械,以“新入榜者”跻身榜单第14位。如果将此三家公司的销售额整合,将会跻身榜单第7位。

中国企业半数下降,铁建重工强势入围

2022年全球工程机械企业50强榜单中,中国企业因中国市场的微弱下滑而受到不小影响,毕竟主要的营销收入都来自国内。其中,徐工、三一、柳工位次不变,浙江鼎力位次上升,铁建重工强势入围,其余半数企业皆下降。

其中,柳工位列第15位,排位不变;龙工下降5位至第27位,山河智能下降1位至第32位,山推下降1位至第33位,雷沃工程机械下降4位至于42位。

厦工去年位列第50位,今年未能入围。

榜中有一家新进入的企业——铁建重工,以隧道装备、高端轨道设备装备为主要产品,首次进入50强,且直接位列36位,成绩亮眼。

而浙江鼎力去年进入榜单,今年从46位升至第40位,强势攀升,成原榜单上升最大的企业。

从铁建重工、浙江鼎力的表现也可看出,隧道施工装备、高空作业平台,已经成为中国工程机械市场的增长极。

展望未来

全球工程机械行业供应链趋紧、价格上涨、原材料短缺等问题将是各大厂商面临的难题。考虑到各国仍持续地在基础设施领域进行大投入,未来几年或将出现先下行再上升的趋势。而受国内市场周期下行影响,中国企业位次变化较大。

据行业预测,中国作为全球最大的工程机械市场,2022年将会面临小幅下滑,全球大部分地区将从新冠疫情的封城中摆脱,预计下半年销售会有好转,许多海外企业的订单已满负荷运转。也就是说,中国企业想要在下期榜单有好的表现,需要到海外抢市场,同时也将面临更多挑战。